Neulich beim joggen, ungefähr auf der Hälfte der Laufstrecke, wurde es plötzlich luftig am Fuss. Die erste Vermutung war, dass wohl der Schnürsenkel gerissen sein musste. War er aber nicht, eine Halterung des Schnürsenkels war gerissen.

Folglich mache ich mich kurz darauf ans Werk und stöbere, mit klaren Vorstellungen, im Internet nach neuen Laufschuhen. Einige Webseiten und Listen mit mehr oder weniger umfangreichen Beschreibungen später, realisiere ich wieder einmal, das Internet … oder: Die Vielfalt der Möglichkeiten … falsch zu liegen!

Letztlich entschied ich mich für den Besuch im Laden, um die Schuhe anprobieren zu können. Währenddessen erhielt ich eine freundliche Beschreibung mit Vor- und Nachteilen der unterschiedlichen Modelle, sowie praktische Tipps dazu. Mit zufriedenem Eindruck und passenden Schuhen verabschiedete ich mich von der netten Verkäuferin. Problem gelöst, in rund 20 Minuten.

Oder anders formuliert: Fachboutique statt Internet, zumindest bei wichtigen Dingen.

Wie verhält es sich bei der Geldanlage, wie verhält es sich bei Investmentfonds?

Nach der Datenbank eines bekannten Fondsrating-Dienstleisters gibt es in Deutschland derzeit ca. 10.000 staatlich zugelassene Investmentfonds, in welche man als Privatanleger investieren kann. Je nachdem bei welcher Bank das Fondsdepot lagert, schrumpft die Zahl der verfügbaren Produkte. Bei einer marktnah agierenden Depotbank kommen wir auf ca. 7.200 Fonds in 200 Kategorien und Unterkategorien.

Als Anleger und auch als Berater wird bereits an diesem Punkt eines offensichtlich: Wenn man sich auf die Schnitzeljagd begibt, um die wenigen dauerhaft überdurchschnittlichen Fonds zu finden, gibt es eine Menge Daten auszuwerten. Denn eben dies ist die Aufgabe eines anspruchsvollen Fonds-Anlageberaters. Er muss die Möglichkeiten kennen, mit denen er dann Antworten auf die Bedürfnisse des Anlegers zusammenpuzzeln kann.

Genau hierin sehen wir seit nunmehr über 15 Jahren unsere Stärke. Unseren Selektionsprozess verbildlicht der eigens entwickelte WAVE-Fondsfilter. Daraus entspringt der Leitspruch:

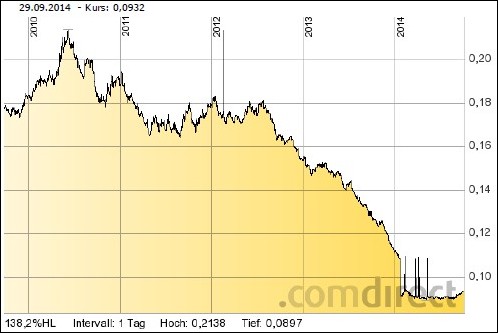

85% der offenen Investmentfonds sind nicht in der Lage dauerhaft besser abzuschneiden als ihr Vergleichsindex. Kein Grund die erfolgreichen 15% zu ignorieren.

Nachfolgend geben wir 5 wertvolle Tipps für Anleger, die Ihnen helfen grobe Fehler in der Anlagestrategie zu vermeiden:

- Kombinieren Sie verschiedene Anlagearten, Strategien und Managementansätze miteinander, sodass der Mehrwert im Durchschnitt entsteht. Verschiedene Marktphasen sorgen dafür, das mal die eine und mal die andere Herangehensweise besser funktioniert.

- Hat man nach intensiver Suche einen guten Fonds für ein Thema gefunden, muss man ihm Zeit geben seine Fähigkeiten unter Beweis zu stellen. Wer den Markt langfristig schlagen will, muss eigene Wege gehen, sodass er nicht zu jedem Zeitpunkt an der Spitze stehen kann. Letztlich investiert der Fondsanleger in nichts anderes, als in die Fähigkeit des Managments.

- Disziplin ist das wahrscheinlich wichtigste Kriterium für den Anlageerfolg. Zu kurze Betrachtungszeiträume sind ebenso ein Feind des mittel-langfristigen Erfolges, wie die Fixierung auf Einstiegsmarken. Der Markt interessiert sich nicht für Ihren Einstiegspunkt, funktioniert aber nach bestimmten Grundprinzipien, die sich in Zyklen wiederholen.

- Gier und Angst sind die Haupttreiber der Börsen. Je nachdem welche Seite die Oberhand gewinnt, bewegt sich der Markt in die entsprechende Richtung. Seien Sie bestrebt antizyklisch zu handeln, also gegen die vorherrschende Marktstimmung, und bleiben Sie geduldig.

Das heißt nicht etwa auf erfolglose Trends zu setzen. Das heißt jedoch sehr wohl, nicht der Masse hinterher zu laufen. Themen die gerade in jedermanns Munde sind oder die in der Presse besondere Aufmerksamkeit erhalten, sollten Sie für Neuanlagen ignorieren. Schauen Sie über den Tellerand hinaus, nach vergessenen, unterschätzten oder zeitweise unbeliebten Themen. Der aufmerksame Investor interessiert sich für alles, um dann entscheiden zu können wo sich Chancen eröffnen, weltweit.

- Zeit ist Geld. Häufiges handeln, also einer Investmententscheidung zu wenig Zeit einzuräumen, führt meist zu Verlusten. Ebenso das zu lange festhalten an erfolglosen Anlageideen. Hier hilft nur eine Fähigkeit wirklich weiter, die erst mit der Zeit Ihren Einfluss entfalten kann: die Erfahrung.

Fazit: Es ist wichtiger denn je sich um sein Geld zu kümmern. Wer nicht die notwendige Zeit oder das Interesse aufbringen kann, wird es in Zeiten abhanden gekommener Zinsen schwer haben, sein Kapital zu erhalten oder gar es zu vermehren.

- Ein Spekulant ist der, der alles auf eine Karte setzt, auch wenn es sich um das Sparbuch handelt.