06.05.2011 Aus einer aktuellen Studie des DSW (Deutsche Schutzvereinigung für Wertpapierbesitz) und des

IVA (Institut für Vermögensaufbau) geht hervor, dass der überwiegende Teil der aktiv gemanagten Investmentfonds dauerhaft nicht in der Lage ist besser abzuschneiden als der zu Grunde liegende Index.

Zum Beispiel ist für weltweit anlegende Aktienfonds der MSCI Welt der Vergleichsindex.

Verwunderung kann dieses Studienergebnis unter den regelmäßigen Lesern unserer Webseite nicht auslösen. Im Prinzip beweist diese Studie objektiv die Gültigkeit unseres Leitsatzes.

Worum geht es in der Studie?

Die Herausgeber der Analyse überprüften den Mehrertrag von Investmentfonds gegenüber dem Vergleichsindex (Benchmark), nach Abzug der jeweiligen Fondskosten. Untersucht wurden knapp 2.400 Aktien-, Renten- und Mischfonds unterschiedlicher Regionen und Kategorien, die seit mindestens 10 Jahren bestehen.

Es wird darauf verwiesen, das im Betrachtungszeitraum von 10 Jahren nur jeder vierte Fonds besser abschnitt als der Vergleichsindex. Positiv fielen Investmentprodukte für deutsche Aktien auf, bei denen über 10 Jahre immerhin jeder zweite Fonds mit dem DAX mithalten konnte. Über 20 Jahre war nur jeder siebente Fonds dauerhaft in der Lage Mehrwerte zu erwirtschaften, dies entspricht ca. 15% aller Fonds.

Aktive Fondskonzepte besitzen meist den Anspruch mit höherer Flexibilität im Investmentprozess bessere Anlageergebnisse zu erzielen. Die Studie verweist darauf, dass dieser Anspruch häufig in der Theorie stecken bleibt und den Anleger zusätzliche Gebühren kostet, ohne Mehrertrag.

Erwähnt wird auch, dass Anleger zu oft auf Produkte setzen, die Modethemen und kurzfristige Trends aufgreifen, langfristig aber nicht bestehen können. Das Dilemma dabei, die vermeintliche Chance auf schnelle Gewinne wird zum Extra-Risiko. Viele Modelle sind auch binnen kurzer Zeit wieder vom Markt verschwunden.

Es sollte besser auf bewährtes Anlagemanagement zurückgegriffen werden.

Die Herausgeber der Studie: www.dsw-info.de und www.institut-va.de

unsere Anmerkung

Auch auf Seiten der Produktanbieter sollten die Untersuchungsergebnisse zum Nachdenken anregen. Nicht selten hat man den Eindruck, dass fragwürdige Produktkonstrukte oder mangelnde Managementleistungen durch aggressive Marketingmaßnahmen überdeckt werden sollen. Natürlich beißt sich dabei die sprichwörtliche „Katze in den eigenen Schwanz“.

Aktive Fonds können den Index schlagen

Es lohnt sich nach gut gemanagten Fonds Ausschau zu halten, dazu ein Beispiel:

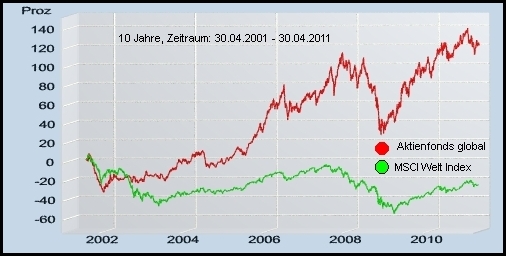

Vergleichszeitraum 10 Jahre, 30.04.2001-30.04.2011:

Aktienfonds weltweit anlegend: 120% (+8,2% p.a.)

MSCI Welt (Weltaktienindex): -25% (-1,8% p.a.)

Dieser Aktienfonds erreichte einen Mehrwert von ca. 10% pro Jahr, während viele andere Fonds nicht in der Lage waren den Index zu übertreffen. Übrigens lassen sich in jeder Kategorie ähnliche Beispiele finden.

Fazit für Anleger

Geben Sie sich bei Ihren Anlagen nicht mit durchschnittlichen Fondsprodukten und Pauschallösungen zufrieden, gleich ob sicherheits- oder chancenorientierte, mittel- oder langfristige Ziele dahinter stehen.

Hohe Anforderungen an den Anlageberater sind angebracht. Dieser sollte die nachweislich fähigsten Fonds empfehlen und ein abgestimmtes Anlagekonzept aufzeigen. Dazu bedarf es nicht nur einer langjährigen Erfahrung im Umgang mit den Kapitalmärkten. Ein uneingeschränkter Produktzugang ist eine Grund-voraussetzung. Zwei weitere sind intensive Recherche und tiefere Produktkenntnis als fortlaufender Prozess.

Werden diese Regeln berücksichtigt, sollten unterdurchschnittliche Wertentwicklungen der Vergangenheit angehören. Deshalb sollte diese Studie nicht zur Verurteilung von Fonds herangezogen, sondern Ansporn sein und als Aufforderung zur Qualitätsfindung verstanden werden.

- unsere Antwort für anspruchsvolle Anleger: der Wave-Fondsfilter – optimale Fondslösungen finden