Die Kapitalmärkte gingen mit großem Optimismus ins Neue Jahr und steigende Kurse lockten weiteres Geld in die Märkte. Der Börsenfokus liegt auf der Wiedereröffnung des gesellschaftlichen Lebens und dem Ende der wirtschaftlichen Einschränkungen. In den USA und in China ist die Erholung bereits in voller Fahrt, während sich Europa noch in „Corona-Politik“ befindet.

Ganz allgemein floss der Kapitalstrom in die Nachzügler, also die Aktien von Unternehmen, welche im letzten Jahr zurückgeblieben waren. Dem gegenüber wurden jene Aktien verkauft, die sich im letzten Jahr schnell erholt hatten, die Krisengewinner und Technologieaktien. Dieser Effekt wird als Branchenrotation innerhalb der Aktienmärkte bezeichnet.

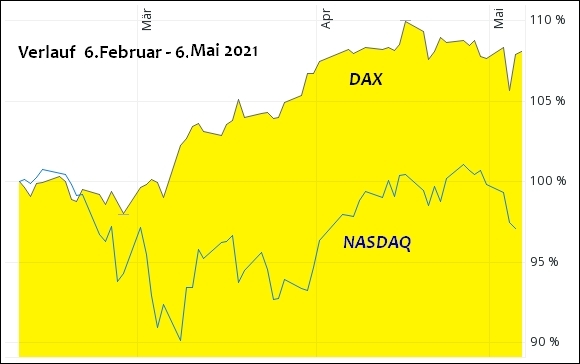

Beobachten lässt sich die Branchen-Rotation daran, dass der DAX mit seinen Unternehmen

der „Old Economy“ steigt, während der Technologieindex NASDAQ fällt.

- Der Dax schloss zum Ende Q1 2021 erstmals über 15.000 Punkten. Autoaktien gehörten zu den größten Gewinnern. Ausgerechnet die Branche, die in den letzten Jahren extrem abgestraft wurde, führte nun den Index an. Der Grund liegt jedoch nicht in Deutschland, sondern in China, wo VW, Daimler und BMW fast die Hälfte ihrer Autos absetzen. Die chinesische Konjunktur hilft dem DAX in die Spur.

- In den letzten Wochen zeigten die Unternehmensberichte zum 1.Quartal 2021 hervorragende Ergebnisse. Besonders in der Technologiebranche konnten 80% der Unternehmen die hohen Erwartungen sogar übertreffen. Trotzdem steigen diese Aktien nicht mehr, sondern beginnen zu fallen. Der Grund ist recht einfach, die vorweggenommenen Erwartungen wurden erfüllt, die Spekulation ging auf, nun ziehen sich Investoren erst einmal zurück und sichern Gewinne.

- Zum Beginn des zweiten Quartals verlangsamt sich die Aufwärtsbewegung der Aktienindizes insgesamt. Unserer Ansicht nach, zeigt sich eine gewisse „Müdigkeit“ der Märkte. Die Börsen haben den wirtschaftlichen Aufschwung bereits vorweggenommen und könnten nun erst einmal zurückhaltend reagieren, während die Konjunktur sich tatsächlich gut erholt.

Es ist viel spekulatives Kapital im Markt, dass bei leichten Rückgängen scheu reagieren und eine Kurskorrektur verstärken könnte. Zum Beispiel ist das Volumen der Wertpapierkredite an der WallStreet (also die Spekulation mit geliehenem Kapital) auf einem absoluten Allzeithoch. Solche Übertreibungsphasen hielten historisch nie lange an und zogen immer eine Korrekturphase der jeweiligen Märkte nach sich. Ist diesmal alles anders?

Ausblick kurzfristig – Korrektur wahrscheinlich

Kurzfristig nehmen die Belastungsfaktoren für die Börsen also erst einmal zu. Weil die Märkte von der Liquidität nach oben gespült wurden, bleibt die Frage, was die bevorstehende Normalisierung der Notenbankpolitik, Rückführung der Kaufprogramme, bedeutet? Die mächtigen Geldspritzen haben die Preise für Aktien, Immobilien, Rohstoff steigen lassen (Peak Stimulus). Der Entzug wird nicht ohne Nebenwirkungen in überhitzten Marktsegmenten ablaufen. Eine Korrektur bei Technologieaktien ist bereits im Gange.

Ein weiterer Einflussfaktor ist die saisonale Marktentwicklung der Börsen, zwischen Mai und September stehen die eher schwächeren Börsenmonate bevor. Natürlich kann auch eine längere Seitwärtsphase oder eine Rückkehr in den Aufwärtsbewegung zu Stande kommen. Dies ist kurzfristig nur weniger wahrscheinlich.

Inflation zieht plötzlich an

Die Rohstoffpreise für zahlreiche Metalle, Basismaterialien und Nahrungsmittel steigen auf breiter Front. Nach wie vor gibt es Behinderungen in den Lieferketten oder Lieferengpässe bei Materialien. Viele der Hersteller, welche elektronische Bauteile für den Einbau in Maschinen oder Geräten benötigen, weisen seit Monaten auf Engpässe bei Computerchips hin. Weil Bauteile fehlen, hat die Automobilbranche bereits mehrfach Produktionseinschränkungen bekannt gegeben. Wenn Unternehmen ihre Produkte nicht fertigen können, wird sich dies kurzfristig in den Absatzzahlen wiederspiegeln.

- Die Entwicklungen bei denen eine Knappheit zu Grunde liegt, treiben die Preise für Waren und Güter. Bereits jetzt merkt der Verbraucher in Supermärkten und Baumärkten, dass bestimmte Produkte oder Werkstoffe teurer werden oder schwer erhältlich sind.

- Nun wird unter Kapitalverwaltern rege spekuliert, ob es sich um ein einmaliges inflationäres Ereignis handelt oder ob längerfristige Preissteigerungen bevorstehen. Wenn nun nämlich auch Arbeitskosten und Gehälter anziehen, wird die so genannte „Lohn-Preis-Spirale“ in Gang gesetzt, ein allgemeines Muster für anhaltende Inflation. Damit würde die Geldentwertung für den Bürger gerade erst in Fahrt kommen und zwar über Null- und Strafzinsen hinaus.

Die Rohstoff- und Verbraucherpreise weiter im Blick zu haben, ist für Anlageentscheidungen ein wichtiges Detail. Schließlich bestimmt Inflation tatsächliche Profitabilität von Kapitalanlagen mit. Infolge steigender Inflation werden Kapitalströme in bestimmte Anlagenklassen hinein und aus anderen Anlageklassen heraus in Gang gesetzt.

Als relativ Inflationsresistent gelten beispielsweise Aktien mit hohen Dividendenrediten und Edelmetalle, während Technologieaktien eher sensibel reagieren. Verzinsliche Wertpapiere (Anleihen) mit guter Bonität rentieren derzeit um die 0%, eine steigende Inflationsrate vergrößert den Verlust mit solchen Anlagen.

Inflation konkret: Geldwerte verlieren, Anlagetrends verschieben sich in Sachwerte.

Ausblick längerfristig – Wirtschaft brummt, Wachstum voraus

Bei allen kurzfristigen Belastungsfaktoren sind die grundsätzlichen Triebkräfte des Welthandels viel wichtiger für die mittelfristige Entwicklung der Kapitalmärkte. Die aktuellen Konjunkturnachrichten bescheinigen eine kräftige Erholung der Frühindikatoren, in nahezu allen Bereichen der Wirtschaft. Die Zahl Arbeitslosen geht zurück.

- Die Auftragsbücher der meisten Unternehmen zeigen sich vielversprechend, ebenso die Ertragsaussichten. Die riesigen Konjunkturpakete der Notenbanken und Staaten in aller Welt, sowie die immer wieder beruhigenden Kommentare der Notenbanken sobald systemrelevante Probleme auftauchen, entfalten ihre stützende Wirkung für die Wirtschaft.

Darüber hinaus sind weitere Investitionsprogramme in China, USA und Europa im Anmarsch. Das Vertrauen in die Wirtschaft ist zurück.

- Dazu kommt die Hoffnung auf beschleunigte Impferfolge und die damit einhergehende intrinsische Belebung der globalen Wirtschaft.

- Keine Frage, die Welt steht vor großen Herausforderungen. Die Veränderung der Gesellschaft in Richtung Digitalisierung und Nachhaltigkeit (persönlich kann man davon halten was man möchte) entfaltet die Notwendigkeit von großen Investitionen. Viele Unternehmen werden von den bevorstehenden Veränderungen profitieren.

Aktive Fondsmanager investieren ausschließlich in attraktive Unternehmen, mit soliden Marktpositionen heute und Potential ein „Gewinner von Morgen“ zu sein. Die konkrete Auswahl der Wertpapiere wird nach Qualitätskriterien beurteilt. Jedes Unternehmen in einem Fonds wird auf Umsatz, Gewinn und Wachstumspotential durchleuchtet, fortlaufend analysiert und schließlich gehalten oder aussortiert.

Wir als Anlageberater setzen auf die Top-Fondsmanager

aus den unterschiedlichen Fondskategorien.

Genau in dieser Kette der Aktivität, sehen wir den Mehrwert

für unsere Kunden, kurz-, mittel- und langfristig.

Gute Anlageentscheidungen

A. Klatt

RISIKOHINWEIS: Die Inhalte und die hier getroffenen Aussagen dienen ausschließlich der allgemeinen Information und stellen die Meinung des Verfassers dar. Es handelt sich nicht um Aufforderungen zum Handel mit Kapitalmarktinstrumenten und stellt keine Anlageberatung dar. Da hier keinerlei persönliche Anlagekriterien von Anlegern zu Grunde liegen, können wegen fehlender Basis auch keine Anlageentscheidung getroffen werden. Es kann keinerlei Haftung für ihre persönliche Entscheidungen übernommen werden, die Sie womöglich Aufgrund der hier getätigten Informationen getroffen haben. Sie handeln auf eigenes Risiko.