Mit dem Jahresstart 2019 erlebten die Börsen einen Aufschwung. Die ängstliche Stimmung des Vorjahres drehte allmählich in Zuversicht, sodass zum Jahresende von einem ausgezeichneten Anlagejahrgang 2019 gesprochen werden darf. Wertpapiere und Gold (Sachwerte) verteuerten sich, während Geld an Wert verlor.

Was die Börsen in 2019 bewegte

- Das dominante Thema war der Handelskonflikt USA vs. China. Twitter-Nachrichten von Mr. Trump schubsten die Märkte vor sich her. Die politischen Streitigkeiten und Strafzölle bremsten die globalen Handelsaktivitäten in den vergangenen 2 Jahren erheblich. Im Jahresverlauf stiegen die Chancen auf schrittweise Annäherungen, einhergehend damit stieg der Optimismus für die Wirtschaft.

Im Januar 2020 kam ein „Phase 1“-Handelsdeal zu Stande, der zwar noch keine komplette Entwarnung, aber eine langersehnte Entspannung auf Investorenseite herbeiführte.

. - Nachhaltigkeit ist vom Randthema zum Anlagethema Nr. 1 avanciert. Der politische Druck für einen ökologischen Wandel ist enorm, besonders in Europa. Mittlerweile setzt sich jeder Kapitalverwalter mit CO2-Bilanz und ESG-Verhalten von Unternehmen auseinander. Die Ansichten sind dabei vielschichtig.

Erste Befürchtungen kommen auf, dass zu schnell zu viel Kapital in bestimmte Branchen fließt, in denen Unternehmen ihre Fähigkeiten erst noch beweisen müssen. Der nachhaltige Trend hat dem Jahr 2019 seinen Stempel aufgedrückt, verlangt aber zunehmend nach erhöhter kaufmännischer Achtsamkeit.

. - Für Rückenwind sorg(t)en die Notenbanken. Weltweit kam es zu 130 Zinssenkungen. Kredite wurden verbilligt, um Investitionen anzukurbeln und ein günstiges Umfeld für Unternehmenswachstum zu schaffen. Der Wirtschaft wurde kräftig unter die Arme gegriffen, dies erzeugte Zuversicht für Aktien..

- Die US-Notenbank vollzog eine 180° Kehrtwende und senkte die Zinsen dreimal, von 2,25% auf 1,75%. Noch Ende 2018 wurde über Zinserhöhungen gesprochen. Damit reagierte die FED auf Probleme, welche durch die Aktionen des US-Präsidenten (Zölle, Handelsbarrieren) angestachelt wurden.

Politisches Gerangel hält die Wirtschaft in der Mangel. Und weil dies so ist, dürfte der US-Wahlkampf (im November 2020) auch „Das Thema 2020“ an den Börsen werden.

Wertentwicklungen im Anlagejahr 2019

Die Zugewinne der Aktienmärkte mündeten im besten Anlagejahr seit 2009. Die Hauptsache bestand darin investiert zu sein. An den US-Börsen (S&P500 +30%) lief es noch etwas runder als in Europa (Eurostoxx50 +25%). Wieder einmal waren Technologiewerte die Zugpferde der Performance der US-Märkte. Man darf sich vorstellen, dass ganze 5 Aktien (Apple, Facebook, Microsoft & Co) für ein Drittel des Indexanstieges im S&P 500 sorgten! Rechnet man die Technologieaktien aus der Indexentwicklung heraus, erhält man ein ähnliches Bild wie im DAX und EuroStoxx.

Grafik 1 – Ergebnisse ausgewählter Indizes 01.01.-31.12.2019

Die 2019`er Ergebnisse zeigen ein hervorragendes Aktienjahr. Bezieht man jedoch das Vorjahr in die Betrachtung mit ein, wurden in der Marktbreite hauptsächlich die Kursrückgänge aus 2018 wieder aufgeholt. Es zeigten sich erhebliche Unterschiede in verschiedenen Regionen und Branchen. Echte neue Höchststände wurden nur selektiv erreicht, zum Beispiel im Technologiesektor.

Daran wird sichtbar, dass insgesamt keine Euphorie an den Aktienmärkten herrscht. Tatsächlich wurden in 2019 von Anlegern mehr Aktien verkauft als gekauft (=Kapitalströme, weltweit flossen rund 170 Mrd. Dollar aus Aktien heraus, hinein in Zinsanlagen und Cash).

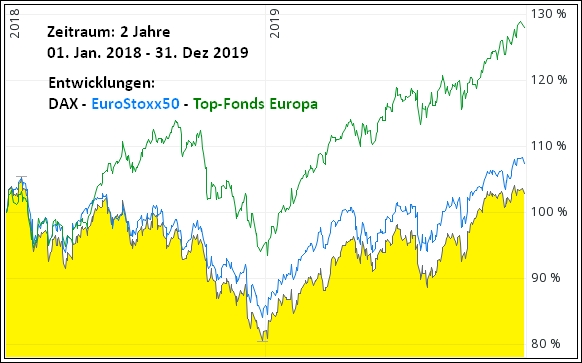

Grafik 2 – Marktverlauf 2018/2019 – DAX (Deutscher Aktienindex), EuroStoxx50 (Europa Aktienindex),

aktiv gemanagter Aktienfonds Europa

Die Märkte liefen gut, ausgewählte Fonds noch besser. Warum?

- Die „Märkte“ bzw. die Indizes (DAX, EuroStoxx50) setzen sich aus starken und aus weniger profitablen Unternehmen zusammen. In den Indizes sind Unternehmen wegen ihren Größe enthalten, ohne Bezug auf die aktuelle Geschäftsentwicklung.

. - Weil aktive Fondsmanager gezielt auf Qualitätsunternehmen setzen, konnten gut selektierende Aktienfonds bereits neue Höchststande erobern. In der Grafik 2 (grüne Kurve) ließ der Fondsmanager für europäische Aktien die Indexergebnisse erheblich hinter sich. Er erreichte in 2018 geringere Kursrückgänge (mehr Stabilität) und in 2019 höhere Kursgewinne (mehr Performance) –> Erwartungen erfüllt.

Viel bedeutsamer für Anleger sind allerdings die längerfristigen Entwicklungen der Märkte. Schließlich dienen Sparpläne und Altersvorsorge dem mittel-langfristigen Kapitalaufbau. So stehen für aktienorientierte Sparer ein renditestarkes 2019, sowie ein ertragreiches Jahrzehnt zu Buche. Einen längerfristigen Blick hatten wir bereits im Beitrag vom 13.12.2019 unternommen.

https://www.depotzuwachs.de/unsere-sichtweise-auf-die-aktienfondsanlage/

.

Der Zuwachs für globale Aktienfonds betrug in den letzten 10 Jahren durchschnittlich 8% pro Jahr.

Grafik 3 Weltaktienindex – 10 Jahre: Dezember 2009 – Dezember 2019

Edelmetalle glänzend

Weitere Gewinner im letzten Jahr waren die Edelmetalle. Gold legte rund 20% zu, Silber um 18%. Der Goldpreis erreichte, in Euro betrachtet, bereits ein neues Allzeithoch. Bemerkenswert war zudem, dass Gold dann Stärke zeigte, wenn Aktienkurse schwächelten.

Die weltweite Anlagequote im Edelmetallsektor (Gold + Silber + Minen) beträgt derzeit nur ungefähr 1% aller Vermögenswerte. Der historische Mittelwert für die Investorengewichtung in Edelmetallen liegt bei 2,5%. Es besteht demnach weiteres Potential. In einer hoch verschuldeten Welt zeigte sich Gold werthaltiger, als verzinsliche Papiere die keinen Zins mehr abwerfen.

Fazit 2019

Es lohnte sich ganz allgemein, an den Kapitalmärkten investiert zu sein. Mit einer gezielten Fondsauswahl konnten die allgemein guten Ergebnisse noch übertroffen werden.

Ausblick – 2020:

Im Ausblick auf 2019 lautete unsere Erwartung: „… die negative Stimmung entspricht einer Übertreibung. Die Hoffnung auf eine Einigung im Handelsstreit USA vs. China steigt, eine gute Ausgangsposition für die Märkte …“. So weit so stimmig. Die Hoffnung auf ein Ende des Handelskonfliktes hat die Kurse in 2019 beflügelt. Die Wirtschaftsentwicklung blieb hingegen relativ schwach. So ist die Bewertung vieler Aktien der tatsächlichen Geschäftsentwicklung der Unternehmen vorausgeeilt. Deshalb darf man für 2020 nicht zu viel erwarten. Andererseits gibt es wenig Anlass pessimistisch zu werden.

Die Notenbanken pumpen Geld ins System, die Weltbevölkerung strebt nach Fortschritt und Wohlstand. Die Welt wandelt sich, viele Unternehmen sind der Digitalisierung zugeneigt und zukunftsorientiert aufgestellt. Die neuen Ziele heißen „ökologisch verantwortungsvoller und nachhaltig besser“. Allein dies sollte ausreichen, um einen Abschwung der Wirtschaft zu vermeiden. Der internationale Währungsfonds (IWF) erwartet ein globales Wachstum von 3,3% (Eurozone 1,5%, Asien 4,6%).

Die treibende Kraft im Welthandel geht von den Schwellenländern aus. In Asien erwiesen sich der Handelsstreit und die Proteste in Hongkong als Bremsklötze in 2019. Deshalb blieb die Wertentwicklung der Emerging Markets hinter den Industrienationen zurück. Nun bietet die Region günstige Bewertungen und substantiell größeres Wachstumspotential.

- Heute gilt: Amerika hat das Geld, Asien das Potential.

Der Handelskonflikt zwingt China zu mehr Eigenständigkeit. Asien stellt 65% der Weltbevölkerung und trägt bereits heute 65% der Weltwirtschaft. Es ist mehr denn je wichtig, seine Anlagen weltweit zu streuen.

Und es benötigt ein erfahrenes und weitsichtiges Fondsmanagement für die Nutzung der Chancen und die Steuerung der Risiken. Darin besteht auch unser tägliches Bemühen.

Gedanken … Kapitalmärkte vs. Coronavirus

Der Coronavirus wird von vielen Marktteilnehmern mit dem Sarsvirus verglichen, der damals lediglich geringeren Einfluss auf Chinas Wirtschaft nach sich zog. Einige Fondsmanager (Gespräche auf dem Fondskongress in Mannheim 29./30. Januar 2020) glauben an eine kurzfristig schlimmere und globale Ausbreitung, mit weiteren wirtschaftlichen Beeinträchtigungen. Sie haben in ihren Fonds zunächst defensive Maßnahmen unternommen.

Eine Tatsache ist, dass momentan viele Produktionsstätten in China stillstehen. Dadurch werden Lieferketten definitiv behindert und in der Folge Unternehmensergebnisse je nachdem belastet, wie lange dieser Zustand anhält. Der kurzfristige Verlauf ist nicht prognostizierbar, ebenso die Marktreaktionen im Tagesgeschäft darauf. Spekulieren lohnt sich kaum.

Die Historie zeigt, wenn eine solche „unfallartige“ wirtschaftliche Verzögerung zu Stande kommt, wird anschließend ein Aufholeffekt in Gang gesetzt. Dadurch sind längerfristige Folgen für die Unternehmen und damit für die Kapitalmärkte, weniger wahrscheinlich.

- Der Punkt ist jedoch folgender: Nach dem guten Aktienjahr 2019 und den weiter steigenden Kursen zum Jahresbeginn 2020, herrschte zuletzt ein wirklich hoher Optimismus an den Börsen. Der Virus könnte nun für Nervosität sorgen und der Auslöser für Gewinnmitnahmen sein.

Deshalb ist eine Marktreaktion mit plötzlich fallenden Kursen, wie in den letzten Tagen, nicht zwangsläufig negativ zu werten. Die Börse funktioniert nach dem Motto „Zwei Schritt vor, Einen zurück, Zwei vor …“. Übertreibungen gehören dazu. Womöglich bietet ein größerer Schritt zurück eine Gelegenheit für neue Investitionen?

Auf ein spannendes Anlagejahr 2020!