Kurzer Rückblick auf das Börsenjahr 2016

Manchmal braucht es nur einen Monat, damit aus einem eher zähen Börsenjahr letztlich ein gutes Anlagejahr wird. Ungefähr so verhielt es sich in 2016. Zum Jahresstart verunsicherten der tiefe Ölpreis und Sorgen um das Wachstum in China die Kapitalmärkte für gut einen Monat. Zur Jahresmitte erschreckte der BREXIT die Börsenwelt nur für wenige Tage. Zum Jahresende, nach dem überraschenden Wahlausgang in den USA, verflog die Unsicherheit bereits nach wenigen Stunden. Jedes Mal erholten sich die Kapitalmärkte recht schnell wieder. Denn: Kapitalmärkte mögen keine Unsicherheit, Märkte verarbeiten Fakten und handeln Zukunft.

Im Dezember führte der angekündigte Aktionismus des neuen US-Präsidenten Trump schließlich zu neuen Wachstumshoffnungen für die Wirtschaft und zu weltweit steigenden Aktienkursen. Zum Jahresende zeichnen sich jene Anleger als Gewinner, die in aller Ruhe in Fonds (Aktienfonds, Mischfonds) investiert geblieben sind.

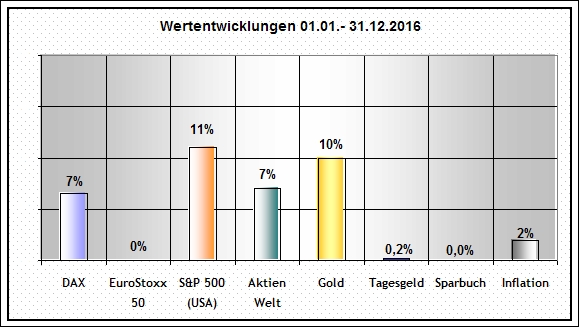

Nachfolgend die Wertentwicklungen einiger Anlageklassen und Indizes 2016 (in €):

Neben den Anlagen haben wir auch die Inflation eingetragen. Die Inflationsrate, also die Teuerungsrate eines Warenkorbes, stieg im letzten Jahr auf knapp 2%. Zieht man diese Teuerungsrate von den Anlageergebnissen ab, bleibt das tatsächliche, um den Kaufkraftverlust bereinigte Anlageergebnis übrigt. Guthaben auf Tagesgeld und Sparbuch verloren also an Kaufkraft.

Unterstellt man für die nächsten 10 Jahre eine Inflation von nur 2% p.a., verringert sich die Kaufkraft von Kontenguthaben folglich um rund 20% (bei weiterhin Null Zinsen). Ein gefährlicher, weil unsichtbarer Prozess. Der Geldwert auf dem Konto verringert sich augenscheinlich nicht, dafür jedoch die Kaufkraft des Geldes.

Es geht in der Anlageplanung also darum, dass bereits für den Werterhalt von Kapital ein höherer Zuwachs benötigt wird, als die vorherrschende Inflationsrate.

Rechnen Sie ruhig mal nach, was eine Inflation von 4% für ihr Bankguthaben bedeuten würde… .

2017 – Hoffen auf Trump

Das neue Jahr beginnt schwungvoll an den Börsen. Nahezu alle Anlageklassen konnten in den ersten Wochen zulegen, teilweise mit zweistelligen prozentualen Gewinnen. Grund dafür ist die Hoffnung auf eine wirtschaftliche Belebung, initiiert durch die Maßnahmen, die der amtierende US-Präsident verabschieden könnte. Hier ist beispielsweise die erwartete Steuerreform in den USA zu nennen. Es wird erwartet, dass eine Steuersenkung für Unternehmensgewinne von ca. 35% auf ca. 20% verabschiedet werden könnte. Dies hätte deutlich steigende Gewinne bei US-Unternehmen zur Folge. Die Kurse steigen aktuell auch in freudiger Erwartung eines solchen Effektes.

Es gibt natürlich skeptische Stimmen, die davon ausgehen, dass der tatsächliche Effekt der politischen Entscheidungen in den USA nur von kurzer Dauer sein könnte. Dies liegt an der hohen Staatsverschuldung, die es nur in begrenztem Umfang zulässt, dass der Staat auf Steuereinnahmen verzichten kann. Wenn Trump Investitionen in die Infrastruktur des Landes tätigen und Steuern senken will, geht dies zu Lasten einer höheren Staatsverschuldung. Aus diesem Grunde sind deutlich steigende Zinsen eher unwahrscheinlich, die Zinslast der USA würde sich schließlich ebenfalls erhöhen. Alles in Allem ein Umfeld mit hohen Erwartungen, vielen Fragezeichen und in guter Hoffnung auf wirtschaftliche Belebung.

DAX – Jahresziel bereits erreicht?

Der deutsche Aktienmarkt schwimmt aktuell im positiven Fahrwasser der US-Börsen gut mit. In den letzten Tagen erreichte der deutsche Leitindex bereits die Marke von 12.000 Punkten. Damit liegt das Allzeithoch aus dem April 2015 (12.380 Punkte) in Reichweite.

Werfen wir einen Blick auf die Zielmarken für den DAX, welche die Banken in ihren Prognosen für das Jahresende 2017 angenommen haben. Die durchschnittliche Erwartung der deutschen Banken, für den DAX zum 31.12.2017, liegt bei 11.630 Punkten. Dieses Niveau haben wir bereits überschritten. Und weiter?

Im Grunde spielt es keine Rolle was Marktteilnehmer erwarten. Die Trefferquote solcher Prognosen ist ohnehin so schlecht, dass sich keinerlei Orientierung daran lohnt.

Fazit:

Prognosen für das neue Jahr sind nicht leicht herzuleiten. Durchstreift man die Markterwartungen von Banken und Vermögensverwaltern, wird immer wieder auf die Unvorhersehbarkeit des neuen US-Präsidenten verwiesen. Dessen Aktionen sind maßgebend, denn die Wirtschaftsmacht Amerika gibt weiterhin die Richtung für die Welt vor.

Wie auch im letzten Jahr, muss im Jahresverlauf mit größeren Schwankungen gerechnet werden. Dies klingt zunächst oberflächlich, ist es aber nicht. Nämlich unter dem Blickpunkt, dass der Gewinn auch im günstigen Einkauf liegt und es sich kurzfristig lohnen kann auf Rücksetzer zu warten.

Insgesamt erwartet der IWF für 2017 eine Belebung der Weltwirtschaft um 3,4%, wobei die höchsten Wachstumsziele in Asien liegen. Für Europa werden nur 1,6% Wachstum angenommen. Der weitere Vollzug des BREXIT bremst dabei ebenso, wie die strukturellen Probleme in Italien und natürlich die bevorstehenden Wahlen in Frankreich, Holland und Deutschland. Diese Entscheidungen werden sicher auch Bewegungen an den Kapitalmärkten um die betreffenden Termine herum hervorrufen, bzw. zur Folge haben.

- „Eine Aktienhausse wird in der Panik geboren, reift in der Skepsis,

wächst im Optimismus und stirbt erst in der Euphorie.“ (Zitat, Börsenweisheit)

Von Euphorie kann derzeit am ehesten bei Immobilien die Rede sein. Die Anlageklasse Aktien verzeichnete in 2016 die größten Kapitalabflüsse seit der Finanzkrise 2008. Weltweit wurden rund 100 Milliarden Dollar aus Aktienfonds abgezogen. Von Euphorie darf aktuell eher nicht die Rede sein. Vor diesem Hintergrund bleiben Aktienfonds wohl die langfristig aussichtsreichste Anlageklasse.

Eine nützliche Erkenntnis für die langfristige Anlageplanung.